Con la introducción de los dispositivos Surface hace más de una década, Microsoft equilibró la belleza y la potencia, la forma y la función, para crear el dispositivo perfecto para el día a día. Surface sigue innovando, creyendo que no debería tener que elegir entre versatilidad y rendimiento.

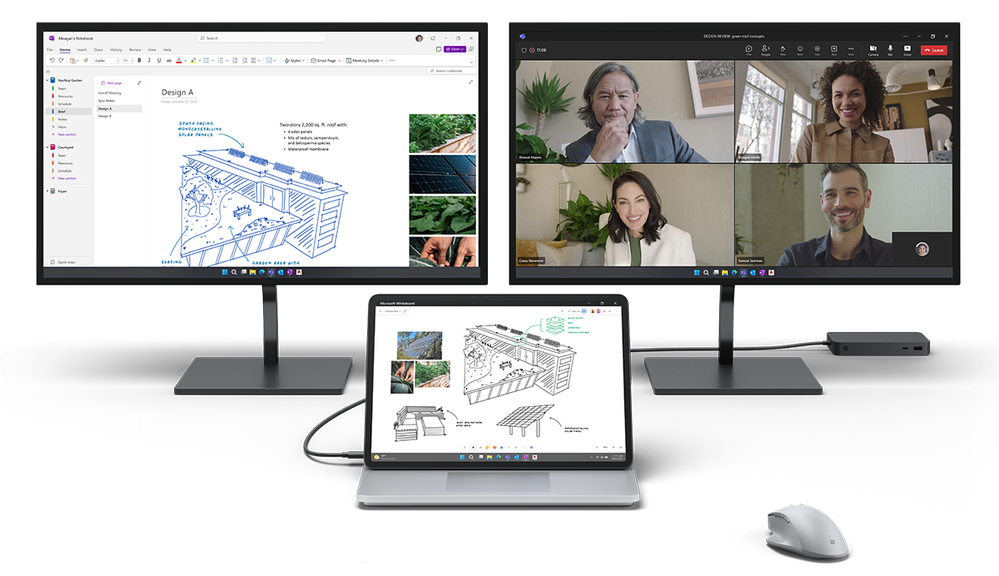

Al igual que su predecesor, Surface Laptop Studio 2 te permite flexionar tu músculo creativo en la elegante pantalla táctil de 14,4″. Trabaje en modo portátil o escenario o utilícelo como un lienzo creativo portátil, completo con almacenamiento y carga Slim Pen 2 incorporados.

Como arquitecto principal del equipo de ingeniería de Surface, he trabajado junto a un equipo dedicado, innovando y optimizando continuamente los procesos de administración térmica y de energía en todos los dispositivos Surface. Así es como hemos creado un dispositivo con una duración de batería impresionante que se siente cómodo y natural de usar. Entonces, vayamos bajo el capó y veamos cómo funciona todo.

Gestión térmica del chasis

Surface Laptop Studio 2 alberga dos componentes de alta potencia de Intel y NVIDIA en un formato elegante. Diseñamos controles térmicos para permitir el mejor rendimiento mientras nos mantenemos dentro de los límites de temperatura acústicos y ergonómicos. En otras palabras, ayudan a mantener el Laptop Studio 2 lo suficientemente silencioso como para que apenas note el ventilador y lo suficientemente frío como para colocarlo en su regazo o descansar las manos mientras escribe o usa el panel táctil háptico.

Con un microcontrolador para detectar con precisión los puntos de contacto del chasis en tiempo real, Surface Laptop Studio 2 supervisa las temperaturas para regular los niveles de calor. Inicialmente, activa ventiladores para enfriar. Si la temperatura sigue aumentando, reduce la potencia de los componentes para evitar el sobrecalentamiento.

Calibramos las velocidades de los ventiladores para que funcionen dentro de los umbrales acústicos medidos en la posición típica del usuario. Durante los períodos de alta actividad de la CPU y la dGPU, los ventiladores aumentan para mitigar el aumento del calor y mantener una temperatura óptima del chasis. Los ventiladores están configurados para sonar tan silenciosos como un susurro: 28 decibeles si está funcionando en modo de ahorro de batería. Si están enchufados, los ventiladores funcionan a 30 decibelios en el modo de energía predeterminado o hasta 45 decibelios en el modo de mejor rendimiento o escenarios de juego.

Microcontroladores monitorizados algorítmicamente

Aquí es donde brilla la versatilidad de los dispositivos Surface. Hemos personalizado un marco agnóstico de silicio (conocido como SMF o System Management Framework) que ajusta el ventilador y los mecanismos de refrigeración pasiva en respuesta a múltiples variables, como las siguientes:

- ¿Se utiliza un monitor ampliado?

- ¿Está conectado a una Base dock para Surface?

- ¿Cuál es el estado de la batería?

- ¿Tu cámara está activa?

- ¿Cuál es la postura de uso del dispositivo? (Modo portátil frente a modo Stage o Studio)

- ¿Tu dispositivo está en «modo de juego»?

- ¿Ha cambiado manualmente el control deslizante de encendido para ahorrar energía de la batería u optimizar el rendimiento?

- ¿Hay un mando de XBOX conectado?

Nuestro SMF personalizado no depende de procesos de administración de energía desarrollados externamente como otros dispositivos. En su lugar, ajustamos algorítmicamente nuestros controles para optimizar el rendimiento a medida que cambian las condiciones.

- Velocidad del ventilador: en función del modo de energía del sistema operativo que seleccione en el menú de configuración del dispositivo (ahorro de batería, recomendado, mejor rendimiento y mejor rendimiento) y la detección del modo de juego de Windows, determinamos los límites acústicos máximos del ventilador en tiempo de ejecución. Puede cambiar entre varios perfiles de ventilador sobre la marcha. Estos perfiles, como las tasas de rampa de los ventiladores o los niveles acústicos máximos, pueden alterar el comportamiento.

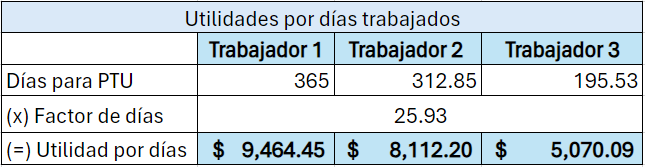

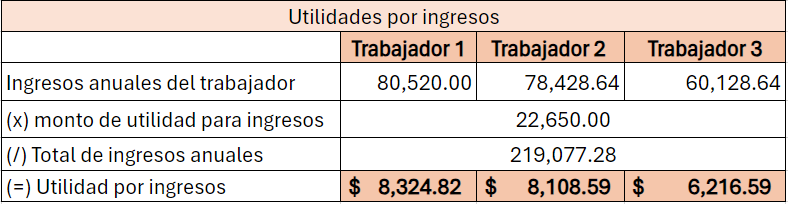

- Temperatura táctil: reconfiguramos dinámicamente los límites de temperatura táctil accesibles para el usuario del chasis en función de varias entradas compatibles con el sistema. Estas entradas incluyen el modo de energía del sistema operativo, el modo de juego, la detección del controlador XBOX, la activación de la cámara, la posición del dispositivo y los detectores fuera de la vuelta, como el monitor externo y la detección de Surface Dock, como se muestra en la figura 1. En Surface Laptop Studio 2 y en la mayoría de los equipos Surface, la temperatura táctil del chasis impulsa principalmente los ventiladores. Basamos las especificaciones de temperatura externa del chasis de Surface en las «posiciones» del dispositivo y las ubicaciones táctiles del chasis, como se muestra en la figura 2.

Figura 1. La temperatura táctil se ajusta en el modo de estación de trabajo

Figura 2. Especificación de los límites de temperatura de contacto

- Temperaturas de los componentes: los componentes de alta potencia, como la CPU y la dGPU, pueden alcanzar temperaturas de silicio, lo que da lugar a una limitación para mantener los límites especificados. Para evitar que este autoestrangulamiento de silicio afecte al rendimiento, los ventiladores aumentarán, incluso si la temperatura del chasis es baja. Para poner esto en contexto, si desea el máximo rendimiento posible, seleccionar el modo de energía del sistema operativo de «mejor rendimiento» permite las velocidades más altas del ventilador y las temperaturas del chasis. Algunos ejemplos para mejorar aún más el rendimiento del dispositivo incluyen la capacidad de detectar si un controlador XBOX está conectado o si el dispositivo está en una postura de «Escenario» y permitir el aumento de la temperatura máxima del reposamanos debido a la suposición de que ya no está apoyando las manos en el dispositivo. Del mismo modo, si el dispositivo está conectado a una Base dock para Surface, el límite de temperatura de la parte inferior también aumentará, ya que se supone que el dispositivo está en el escritorio, no en el regazo.

- Potencia de la CPU y la dGPU: cuando los ventiladores de Surface Laptop Studio 2 alcanzan la velocidad máxima y las temperaturas del chasis deben mantenerse constantes a través de las restricciones de energía de la CPU y la dGPU, habilitamos una solución única que mejora la tecnología QBOOST de NVIDIA. Para optimizar la experiencia del usuario, implementamos controles de dirección asistida en tiempo de ejecución para reasignar la potencia entre la CPU y la dGPU, lo que permite un mejor rendimiento con la misma potencia total.

Gestión del suministro de energía

La batería y la fuente de alimentación de Surface Laptop Studio 2 se han optimizado para la mayoría de las necesidades de los usuarios. Aun así, en algunos escenarios extremos, Surface ha diseñado algoritmos de control únicos para optimizar la experiencia.

Dirección asistida

El dispositivo Surface Laptop Studio 2 admite una característica conocida como «Control dinámico de la tasa de descarga». Permite que la batería se descargue a velocidades más rápidas mientras cumple con los requisitos de confiabilidad. La solución aprovecha la dirección asistida inteligente entre la CPU y la dGPU para maximizar el rendimiento al alcanzar una limitación de velocidad de descarga.

La fuente de alimentación incluida con Surface Laptop Studio 2 debería cubrir la mayoría de las necesidades de los usuarios. Aún así, en algunos casos, las cargas de trabajo pesadas se ejecutan a temperaturas ambiente más bajas y, posiblemente, se combinan con otras actividades, como cargar un teléfono a través de USB-C, lo que podría hacer que el dispositivo exija más energía de la que puede proporcionar la fuente de alimentación incluida por sí sola. En respuesta, Laptop Studio 2 ralentiza los procesos lo suficiente como para evitar la descarga.

Nuestros algoritmos de control de caída de tensión limitan de forma preventiva la potencia máxima de la CPU y la dGPU para ofrecer el mayor rendimiento posible y evitar una caída de tensión. La solución comprueba la alimentación de la fuente de alimentación y la batería y, a continuación, ajusta los límites de la CPU y la dGPU en función de las condiciones de carga. Esto significa que el dispositivo seguirá funcionando sin problemas y de manera eficiente, incluso en situaciones en las que la fuente de alimentación puede ser inestable, evitando así apagados repentinos o un rendimiento reducido debido a problemas de energía. Laptop Studio 2 es el primer dispositivo con GPU NVIDIA que configura dinámicamente un límite de corriente de dGPU alineado con este algoritmo de control de caída de tensión.

Recientemente probamos un caso intrigante que subraya cómo Surface Laptop Studio 2 mantiene un rendimiento de primer nivel incluso cuando no está conectado a una fuente de alimentación. Imagínese esto: Alguien está buscando crear obras de arte para una presentación, conversar fuera de línea con su chatbot local de LLM o producir un video, pero carece de acceso a una toma de corriente e Internet. Para recrear este escenario, cargamos Surface Laptop Studio 2 con modelos de IA para el procesamiento en el dispositivo: Stable Diffusion XL para el diseño de imágenes, Dolly 3B para tareas de LLM y otra versión de Stable Diffusion para la creación de vídeos. Todas estas operaciones aprovecharon sus capacidades de dGPU, una gran VRAM de 8 GB y una potente CPU Intel Clase H de 13ª generación con 14 núcleos.

Con fines de evaluación comparativa, inicialmente evaluamos el rendimiento del dispositivo cuando está completamente cargado y conectado a la corriente. Sin embargo, incluso después de desenchufarlo y que el nivel de la batería cayera a la mitad de la carga, Surface Laptop Studio 2 seguía produciendo imágenes y respondiendo a las consultas con solo un ligero aumento en el tiempo de procesamiento. En comparación con otros dispositivos con dGPU, esta eficiencia destaca.

Resumen

Hemos desarrollado controles térmicos para ofrecerte el mejor rendimiento posible a la vez que garantizamos que Surface Laptop Studio 2 permanezca silencioso y fresco al tacto, perfecto para usar en tu regazo o para descansar las manos mientras escribes o usas el panel táctil háptico.

En última instancia, lo que más importa es la diferencia que todo esto hace para ti.

Para las profesiones que exigen un procesamiento y un rendimiento potentes, Surface Laptop Studio 2 es una excelente opción. Sus potentes componentes Intel y NVIDIA pueden manejar tareas complejas, y la gestión térmica y energética dinámica garantiza que su computadora portátil permanezca fresca y cómoda de usar, incluso durante el trabajo de alta intensidad. Si pasas horas trabajando en tu computadora, Laptop Studio 2 ayuda a proporcionar un entorno de trabajo sin distracciones.

El avanzado sistema de administración de energía prolonga la vida útil de la batería, lo que reduce la necesidad de cargarlo con frecuencia y hace que el dispositivo sea más conveniente para los empleados que viajan o se mudan con frecuencia. Con su capacidad para realizar la transición entre diferentes factores de forma y modos, Surface Laptop Studio 2 admite diversos estilos de trabajo y casos de uso en toda la organización, desde analistas de datos que ejecutan simulaciones complejas, diseñadores que trabajan en gráficos de alta resolución hasta ejecutivos que lo usan para presentaciones.

Todo es parte de nuestro compromiso con ustedes, nuestros usuarios, para crear un dispositivo que cumpla y supere sus expectativas de rendimiento y versatilidad.